发布日期:2024-09-25 23:11 点击次数:123

8月30日,中国人寿举行2024年中期业绩发布会,回应了权益投资、新业务价值、预定利率新规等热点问题。

中国人寿29日晚披露了半年报,这也是该公司总裁利明光上任以来的首个半年报。上半年,中国人寿实现归母净利润382.78亿元,同比增长10.6%。拟向全体股东派发中期现金股利每股0.20元(含税),共计约56.53亿元。

该公司多项核心指标在高基数下再创历史成绩最好水平:上半年总保费达到4856亿元,实现新业务价值322.62亿元,较2023年同期重述结果同比提升18.6%;期末总资产超过6.2万亿元,内含价值超1.4万亿元,均稳居行业首位。

谈权益投资:在普遍乐观时关注风险,在普遍悲观时寻找边际利好

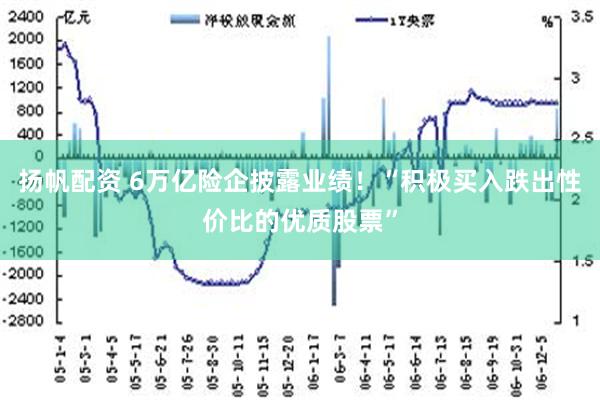

截至6月末,中国人寿投资资产达6.09万亿元。上半年,中国人寿实现净投资收益924.13亿元,净投资收益率为3.03%;实现总投资收益1223.66亿元,总投资收益率为3.59%。

中国人寿副总裁、首席投资官刘晖介绍,其固收底仓持续夯实,上半年配置超长期利率债、高等级信用债超过4000亿元,债券配置比例持续提升。

半年报显示,截至6月末,中国人寿配置权益类金融资产约1.2万亿元,包括股票金额4417亿元,基金2737亿元,其他权益类投资4774亿元。

作为市场最大机构投资者之一,中国人寿的权益投资观点和策略受到市场关注。

刘晖表示,在低利率、资产荒的背景下,权益资产配置的重要性在提升。与此同时,她也坦言,在目前市场低位震荡、结构分化的情况下,权益资产投资的难度也在增加。

“目前,我们认为股市整体估值处于市场低位,具备长期配置价值。随着一系列资本市场改革的监管新规陆续出台,对于促进资本市场生态改善、提升长期回报水平有积极意义。同时,在高质量发展,扎实推进新质生产力大力发展的大背景下,科技创新、先进制造、绿色发展等领域蕴含着丰富的长期投资机会。”

刘晖介绍,中国人寿非常重视权益资产配置,具体策略:一是坚持稳健均衡的投资策略和权益仓位。二是坚持分散多元的投资策略,强化绝对收益率导向,加大高股息股票的配置,提升权益投资的稳健性。

同时,坚持着眼长远的投资布局,发挥保险资金长期资金、耐心资本的优势,践行长周期考核理念,适时适度开展逆势投资、跨周期配置,“在普遍乐观的时候关注风险因素,在普遍悲观的时候寻找边际利好,积极买入跌出性价比的优质股票。聚焦经济高质量转型发展方向,服务于新质生产力的发展”。

她表示,总体上,公司在股票投资方面将保持战略定力,坚持长期理念,加强对经济、市场走势、产业发展趋势的研究,加强主动管理,在市场波动中把握投资机遇,在为获取稳健长期回报打下基础的同时,也为稳定市场预期、增强市场信心、促进资本市场健康发展贡献保险的积极力量。

预定利率新规将促进行业可持续发展

保险业务方面,上半年,中国人寿实现保费收入4895.66亿元,在上年同期高基数基础上继续增长4.1%。

截至6月末,中国人寿总销售人力为68.5万人,其中核心的个险渠道销售人力为62.9万人。

上半年,中国人寿个险渠道实现总保费3901.34亿元,同比增长7.7%。该公司介绍,个险渠道深入推进营销体系改革。

8月2日,金融监管总局下发《关于健全人身保险产品定价机制的通知》(下称《通知》),人身险行业将建立产品预定利率挂钩市场利率并动态调整机制,并深化“报行合一”。

有多年总精算师专业背景的中国人寿总裁利明光表示,《通知》具有较强的科学性、前瞻性,相信《通知》实施必将极大地促进人身保险行业健康发展、可持续发展。

他表示,中国人寿已经有序开展相关工作,努力促进业务发展的平稳。未来要按照《通知》要求,进一步理解《通知》的精神实质,做好多方面工作。首先是继续强化资产负债联动,将理念贯穿整个经营环节。二是坚持以客户为中心,不断提升产品的供给质量和供给效果。三是加强投资管理,不断提升跨越周期的投资能力。此外,有多项工作要加强,例如队伍的转型升级;坚持降本增效,不断提升精细化管理水平,大力推进数字化、智能化,提高经营链条效率。

中国人寿总精算师侯晋表示,中国人寿在进行产品和业务转型的过程中,会进一步加强长期分红产品的研发与投放,平衡好保证利率水平和浮动利率的关系,平衡好演示利率水平与分红实现率水平的关系,并且根据公司不同分红业务的特点去管理投资账户,促进公司业务的高质量发展。

深化“报行合一”:个险已在动态监测、精细化分析费用

上半年,中国人寿新业务价值中,个险渠道贡献90.8%。在“报行合一”政策引导下,银保及其他渠道降本增效成果显著,贡献度较去年同期有所提升。

中国人寿副总裁白凯表示,根据8月2日金融监管总局的《通知》,个险渠道作为公司的重点渠道,也在进一步深化“报行合一”的范围内。他介绍,中国人寿今年一直在主动地研究个险渠道“报行合一”方面的问题,在动态地监测费用的构成,精细化地分析各项费用的管理空间。“因为有了银保渠道‘报行合一’的费用管理经验,我们觉得个险下一步全面推进‘报行合一’,公司有能力实现平稳切换。”

个险“报行合一”之后,会否像银保一样对保费收入产生影响?白凯认为,寿险公司对个险渠道销售队伍的自主可控性,比银保渠道要强。在个险渠道实行“报行合一”后,短期内会有一个适应过程,叠加产品预定利率从3.0%降至2.5%等因素,市场会有接受过程,销售队伍有培训过程,因此在短期内,保费可能会有一些波动。但从长期看,其认为影响不会很大。

对于各个渠道的战略定位,白凯介绍,中国人寿目前仍然是按照既定的策略,平稳推进各渠道的业务发展。下一步也会根据客户需求和市场变化,积极应对新情况,总体是要平稳有序抓好业务发展。

白凯表示,“报行合一”要求各家保险公司科学地提高费用的精细化管理水平,这必然会导致费差空间加大。从长期来看,如果坚持推行“报行合一”,一定有利于公司费差益的创造。

新业务价值趋势:全年仍有望较快增长

上半年,中国人寿实现新业务价值322.62亿元,较2023年同期重述结果同比提升18.6%。但降幅较一季度(26%)有所放缓。该公司被问及放缓原因以及全年趋势。

中国人寿总精算师侯晋对此表示,2023年二季度市场上消费者需求有一些增加,使得2023年二季度业务基数较高,第二季度公司新业务价值较一季度有所减缓。不过,公司二季度通过销售组织管理、加强质量管控,仍然实现了两位数以上的新业务价值增速。

“往后展望,我们现在做好了产品在预定利率下调政策之后全面切换的准备,包括销售管理的准备,会积极做到业务平稳过渡,去实现全年新业务价值的较快增长。”侯晋说。

最近,中信证券(600030)、国泰君安(601211)等头部券商纷纷通过短信方式向投资者提示,不要轻信社交媒体上所谓“转板上市后股价翻X倍”等信息。

总体上个股跌多涨少扬帆配资,全市场超3500只个股下跌。沪深两市今日成交额10072亿,较上个交易日缩量476亿。

Powered by 联华证券实盘杠杆_实盘杠杆平台_杠杆炒股app @2013-2022 RSS地图 HTML地图